1. 미국 주식 포트폴리오 리밸런싱 고민 2. MOAT 경제적 결함 ETF 분석 3. 장점과 단점

G. 시간부자 빵이 ‘moat’이라는 단어는 ‘해자’라는 뜻을 가진다.

nervum, 출처 Unsplash

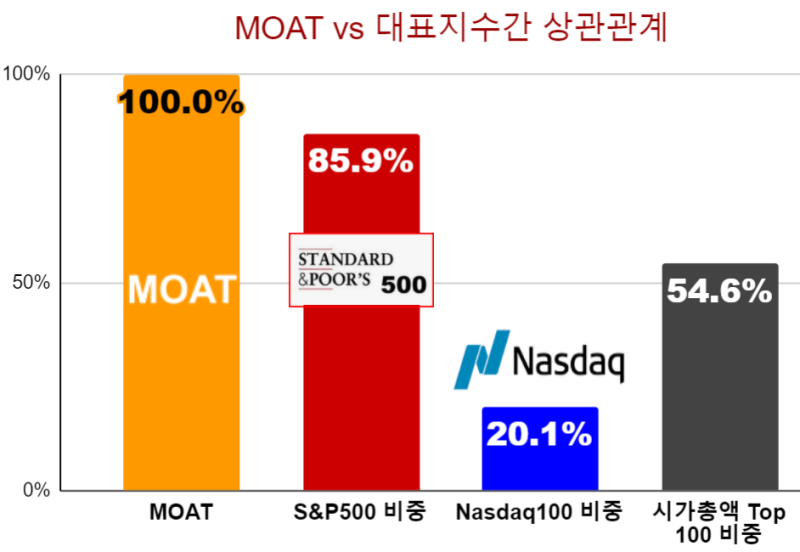

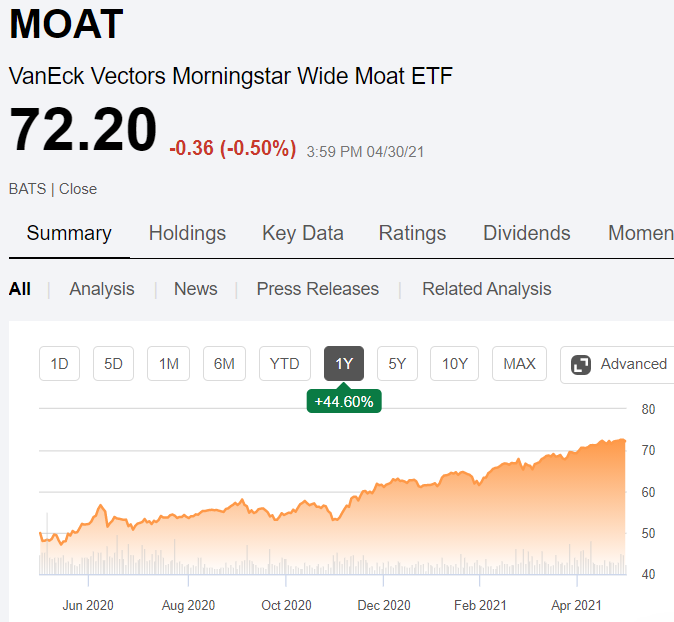

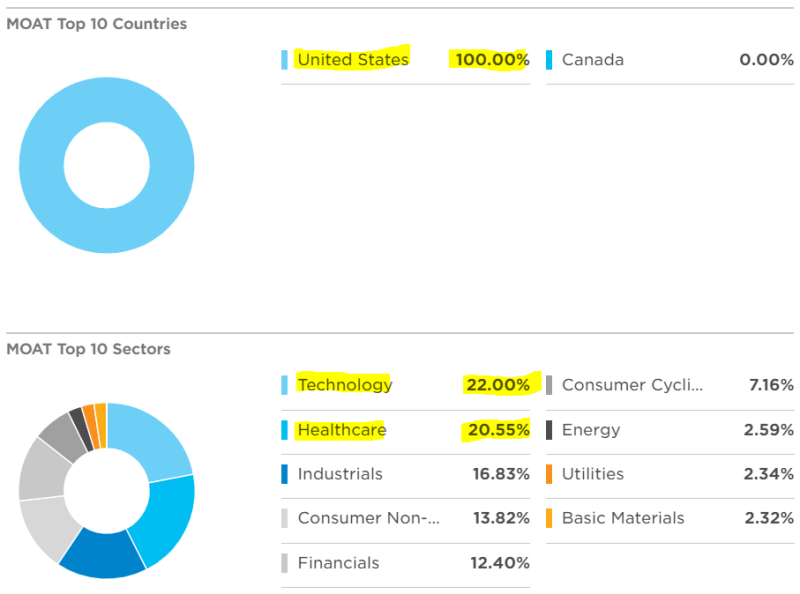

성 앞에 도랑을 파고 물로 주위를 돌면 성벽 주변에 구멍을 뚫지도 못하고 화공으로부터도 방어된다.공격하는 사람은 물 때문에 전진 속도가 느려지고, 방자는 유리하게 성을 지킬 수 있다. 해자가 있는 기업에 투자하라 워런 버핏워런 버핏 할아버지가 매일 하는 말인데 나 같은 몽춘이는 뭐가 해자인지 모르겠다.버핏 할아버지가 맥도날드를 투자하셨는데 저는 옛날부터 버거킹이 더 맛있는데…2. 시즈캔디? 비싸서 못샀는데..코카콜라? 눈 감고 모르면 펩시와 차이점도 모르고, 20년 전에 나왔던 콤비콜라가 더 맛있었는데… 그러니까… 나 같은 둥팅을 위해 경제적인 해자가 있는 기업을 선정해 포트폴리오로 구성해준다는 게 MOAT ETF의 콘셉트다. 그전에 제 고민부터… 관심없으시면 2번부터 봐주세요~1. 미국 주식 포트폴리오 리밸런싱 고민미국 주식 투자 3년···일차원적으로 투자했다.투자 시점에 돈이 있고 투자하는 기업을 공부하고 가장 마음에 든 녀석들에서 주식 쇼핑하고 끝.투자한 뒤에는 시세 조회가 대부분인 분기 단위 실적 체크나 회사의 주요 이슈, 성장성, 투자 아이디어 실현이나 훼손 여부 점검 등을 지속적으로 못 했다.완벽한 일차원적 투자 후 방치.분기 단위 실적 체크와 애널리스트 보고서 확인 정도가 2차원이라면, 그 한 수 앞을 내다보고 투자하는 것이 3차원 수직적 투자이다.변명을 한다고..내 능력 범위에는 한계가 있어 국내 주식 투자 공부에 집중했다. 그럼 국내 주식만 하면 되는데 왜 능력 범위가 안 되는 미국 주식을?성장성이 큰 미국 시장과 달러 표시 금융 자산을 국내에 리 균형하지 못 했다.그런데 나 같은 미국 주식의 무지성 투자가에게도 관대함을 나타내고 있다.최대-30%까지 떨어진 수익률이 이제 량전했다.ETF와 Magnificent 7(나의 투자 시점에서는 FAANG였다.)에 투자 비중이 높았던 것이 유효한 듯했다.좀 더 편하게 리바랑스을 수 있다는 마음의 여유가 생긴다.머리에는 이것도 손실 회피 편향이다 전 심리라는 것을 알고 있지만 손실 확정을 하고 싶지 않은 심리와 인지 부조화를 동시에 체험하는 마음도 정말 설명하기 어렵다.변명에 대한 변명은 그만두고 재균형을 하면서 내가 직접 분산 투자한 미국 주식을 10%정도 정리하고 달러로 보유하고 있다.이로써 MOAT ETF에 투자할지 고민이다.그리고 미국 주식 수익률이 조금씩 갈 때마다 포트를 정리하고 MOAT ETF의 비율을 높일지 고민하고 있다.마지막으로 내가 ETF포트보다 제대로 분석하고 3차원적으로 추적하고 전망하는 수준이 되면 MOAT의 비중을 줄이고 개별 종목에 집중할 계획이다.2. MOAT경제적 호리 ETF분석왜 경제적인 해자일까?화려하지는 않지만 오를 때의 지수(S&P500)보다 조금 덜 오르내린다.회복할 때는 더 빨리 회복한다.2012년 10월 나스닥100(QQQ), S&P500(SPY), MOAT에 100달러씩 투자했다면?나스닥100(QQQ):587달러(+487%) MOAT:389달러(+289%) S&P500:327달러(+227%)녹색 줄이 나스닥 100 푸른 선이 경제적인 보리의 붉은 선이 S&P500의 2017년에 격차가 커진 후는 지수가 교차한 것이 한순간도 없다.경제적 호리 지수의 일행의 총평은 이렇다.S&P500보다 수익률은 아주 조금 높은 나스닥 100에 비해서는 낮은 편이지만 변동성은 이 둘에 비해서 더 적다.미국 주식에 대해서 분석을 풀어 주는 애널리스트의 백·챠은규 씨도 서울 머니 쇼 세미나에서 “MOAT을 2016년부터 끌고 가”이라며 다음과 같이 말했다.경제적인 호리 지수를 운용하는 팀이 시카고에 있지만 세계 최대의 인베스터 컨퍼런스가 열릴 때마다 이 지수를 운용하는 팀과 회의를 합니다.정량적으로 경제적인 해자가 있는 기업을 찾고 분석하는 데 훌륭합니다···미국 자본주의의 가장 대표적인 상품이라고 말할 수 있습니다.달에 1주일씩을 받고 보면 어떨까 싶습니다.참고로 한국에도 해당 지수를 사서 운용하는 ACE ETF가 있습니다.이 말을 듣고 투자하면또 1차원 투자다···이분 말이 일리가 있느냐 없느냐, 옳지 않느냐의 문제가 아니라 제가 분석을 1차원적으로 한 게 문제다. 1차원에서 1차원으로 이사하면 부자가 될 수 있을까?아닌 것 같아 신뢰할 수 있는 지수인지 확신이 필요해.누가 운용하는지, 운용 스타일은 일관성이 있는지, 분석력은 탁월한지, 운용 보수는 낮은지 높은지, 포트폴리오는 어떤지 궁금하다.운용 펀드매니저Peter H. Liao라는 매니저가 2012년부터 현재까지 운용하고 있다.2018년에 Heorge Chao에서 Guo Hua Jin으로 다른 매니저는 바뀌었다.일단 그동안 장기간 S&P500이라는 지수를 이긴 것은 큰 성과야. 그래서 매니저도 오래 살아남지 않았을까..주가 : 80.84달러 거래량 : 100만배당 수익률 : 1.02% 운용보수 : 0.46% 시가총액 : 122억달러(15.8조원) 운용 보수가 별로 마음에 안 들어.운용보수를 제외했다면 S&P500 SPY와의 격차를 더 벌렸을 것이다.포트폴리오는 어떨까?경제적인 해자가 있는 기업 50개 종목을 선정해 분산 투자한다.절반은 6개월 단위, 나머지 절반은 3개월 단위로 리밸런싱카테고리 비중(검은색 세로봉)보다 더 높은 섹터는 원자재 금융산업 헬스케어 현시점에서는 마음에 든다.종목별 포트폴리오는 어떨까?50개 종목 중 무료로 볼 수 있는 정보는 아쉽게도 30개다. 전체 포트폴리오의 73.2% 비중을 차지하기 때문에 유의미한 참고가 될 것으로 보인다.1. 미국의 뱅코프(USB): 2.86%. Salesforce Inc(CRM): 2.84%. 찰스 슈왑(SCHW): 2.82%. 마스코(MAS) : 2.78%. 웰스 파고(WFC): 2.73%. 애질런트 테크(A): 2.69%. 나이키(NKE): 2.68%. 월트 디즈니(DIS): 2.68%. 알파벳 클래스 A(GOOGL): 2.66% 10. 시장접근홀딩스(MTX) : 2.66% 1,000엔 10,000엔 2.662.86%11위부터 20위까지는 2.33~2.63%입니다21위부터 30위까지는 1.93~2.33%, 2012년 처음 시작했을 때는 50개 종목을 2%씩 동일 비중으로 구성하지 않았나 싶다.지금은 36개월 단위로 리밸런싱을 하고 있지만 잘하고 있는 기업의 비중을 느린 기업으로 리밸런싱하는 것도 꽃을 뽑고 잡초에 물을 주는 느낌이 아닐까? 3. 장점과 단점장점, 나에게 경제적 해자를 알 수 있는 능력이 없다면 능력 있는 매니저에게 맡기는 것은 괜찮지 않을까?S&P500지수를 이긴 대단한 ETF다. 2012년부터 피터 H. 리아오라는 매니저가 지속적으로 관리했다.단점, 지금까지 잘한다고 앞으로도 잘할 수 있다는 보장은 없다.(S&P500나스닥100도 마찬가지..) 해자 선정 기준을 모르겠다.운용 보수 0.46%……높다(우리 나라의 펀드보다는 낫다).결국 매니저의 능력을 믿고 투자하는거야… 1차원 투자야.적립식이라면 부담이 적을텐데, 넣을까 말까….좀더 고민이 필요할까?미국 주식 ETF MOAT 경제적 해자 – 포트폴리오 리밸런싱이 고민…