상속세 증여세 개념과의 차이점을 살펴보도록 하겠습니다

여러 종류의 세금 중에서도 상속세 증여세에 관심을 가지고 계신 분들이 많습니다. 특히 어떻게 하면 세금을 절약할 수 있을지 궁금해하시는 분들이 많은데, 오늘 알아보겠습니다.

우선 상속세세세가 무엇인지 확인해봅시다.두 가지 용어들은 추가 고려 없이 재산권을 받을 수 있는 부분은 다른 것이다.그러나, 그 재산이 살아있을 때 다른 사람에게 준다면, 그 절차를 수행하면 상속이 될 것이다.

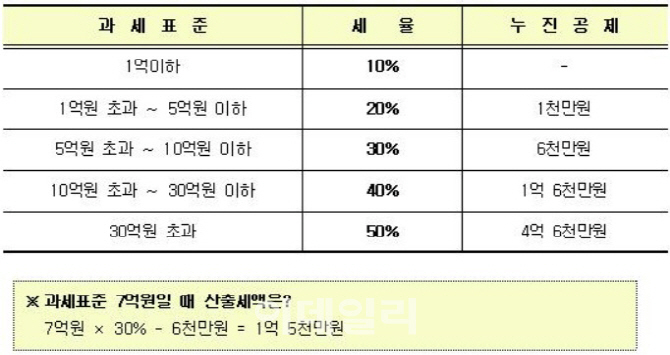

다른 말로 상속세금은 재산권을 받는 시간이나 재산권을 받을 때, 재산권을 받을 수 있는지 여부에 따라 달라집니다.두 용어 사이의 큰 차이는 세금 계산 중심이다.이전은 그들의 중심지에 대한 모든 자산을 추가함으로써 특징지어진다.가능한 차이는 모든 자산이 추가되었기 때문에 진보세율이 적용된다는 점이다.그러나 후자는 양이 줄어들면서 한 사람당 1명당률이 감소하여 전체 세금을 감면하는 것보다 총 세금을 줄 수 있다.또한 상속세세세세세세세도 다를 수 있는 품목도 다르다.저자는 수집, 배우자, 배우자, 금융재산 등 18만 원, 후자는 약 20만 원, 미성년자, 20만 원, 5백만 원, 미성년자, 미성년자, 미성년자, 미성년자, 미성년자게다가,자는 10년 이내에 과세 값을 계산해야 할 필요가 있지만, 이전은 과세 값을 계산할 수 있다.세금률은 모두 동일하지만, 세금기준에 따라 10% 내지 50% 내지 50% 내지 50%의 세금을 부과할 것이다.그렇다면 상속세세세세세세 인하 방법을 찾아봅시다.후자의 경우 낮은 세금 비율 섹션을 적용할 수 있다.다른 말로 절차를 미리 처리되면 세금 금액이 제외될 수 있다.이 경우 계산이 10년 이내에 해당 재산에 주어진 재산을 추가 진행하기 전에 추가 진보세를 납부해야 한다.이와 같이 세금을 절약하기 위해 10년 2년씩 진행 중인 것이 장점이다.그렇다면 상속세 증여세를 줄이는 방법에는 어떤 것들이 있는지 알아보도록 하겠습니다. 후자의 경우는 낮은 세율 구간을 적용하는 것이 유리합니다. 즉, 사전에 절차를 처리하는 경우에는 세액이 배제될 수 있습니다. 전자의 경우는 절차가 이루어지기 전 10년 이내에 타인에게 주어진 재산을 합산하여 계산하기 때문에 추가적인 누진세율을 납부해야 할 수도 있습니다. 이와 같이 절세를 위해서는 사전에 10년마다 두 가지를 모두 진행하는 것이 유리합니다.