양도소득세 장기보유 특별공제에 대해 알아봅니다

자본 이익세 인하를 받을 경우 세금 부담이 낮아지면 세금 부담이 낮아질 것 같습니다.하지만 세부 정보가 복잡하다고 생각한다면 이제 정리하겠습니다.첫째, 오랜 기간 동안 세금률은 각 섹션에 적용된다.부동산은 3년 이상 유지되고 있는 경우 거래 이후 거래의 일부를 공제할 때 발생하는 세금 일부를 공제하는 시스템이다.

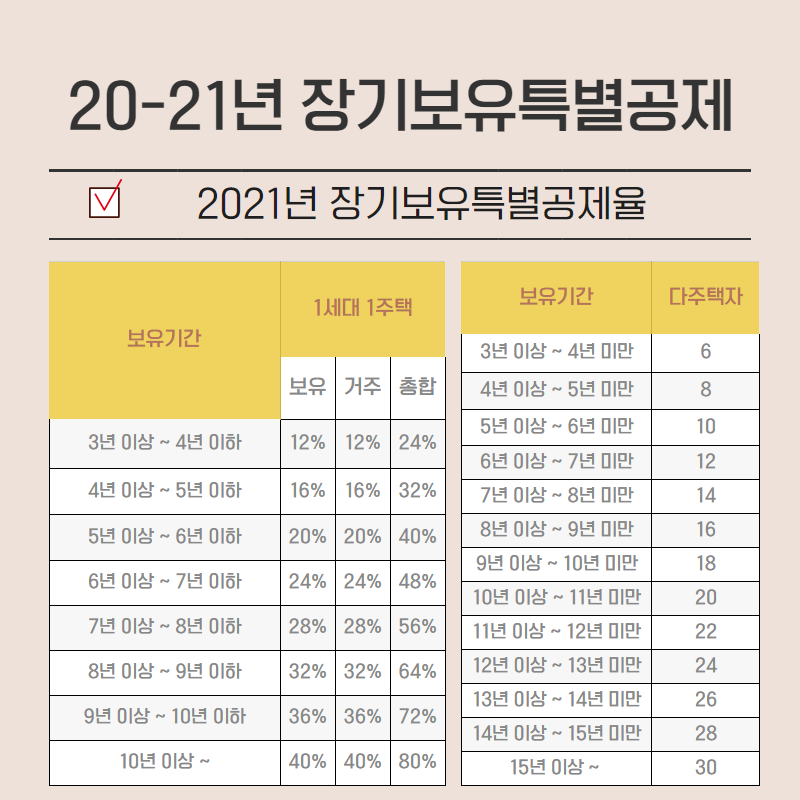

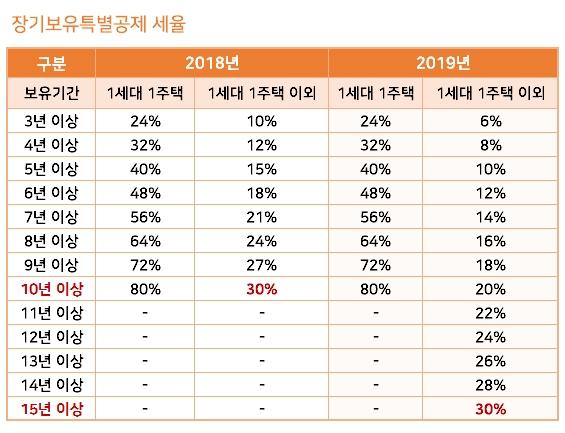

단일 가구 중 80%로 살 수 있다.오래 동안 부동산이 부동산이 발생하면 투기 목적으로 투기 목적으로 투기 목적을 막고 과도한 세금을 부과할 수 있습니다.세금을 지나치게 많이 한다면 부동산의 결과를 준비할 수 있기 때문에 부동산의 결과를 준비할 수 있는 방법이다.가격 상승은 가격이 상승하지 않기 때문에 거래 활성화를 위해 거래 활성화해야 한다.

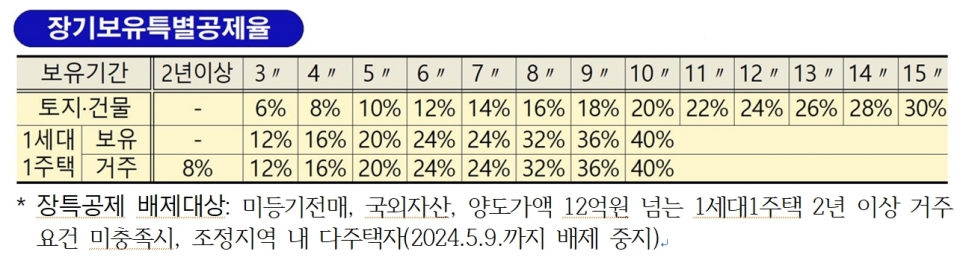

그 주제는 국내, 토지, 건물, 건물, 건물, 주택, 3년 이상 등록자산, 해외 소유권, 해외 소유권, 2년 이상 보유자산, 해외 소유권, 2년 이상 보유자, 2년 이상 보유따라서, 회원국이 이 조건을 충족해야 하며 회원권이 1차 멤버쉽이 있어야 하지만 회원권을 구입하면 포함되지 않습니다.

그 대상은 국내의 주택, 토지, 건물 또는 회원주권이어야 하며, 보유기간이 3년 미만이거나 미등기 자산, 해외소유 또는 1가구 2주택인 경우에는 해당되지 않습니다. 따라서 이에 해당되는 조건을 충족하여야 하며, 회원권은 1차 회원으로 하였어야 하나 회원권을 매수한 경우에는 해당되지 않습니다.

재재자산에 대한 특별 공제액은 장기 보유일 경우, 기증자에게 양도소득의 날짜까지 계산해야 한다.비싼 집에는 900만 원을 초과하면 2년 주거 요구 사항이 적용되어야 한다.이것은 세금 부담을 줄이고 얼어붙는 것을 목표로 한다.상당한 기간 동안 보유된 부동산으로 양도소득세율을 적용하면 세금 감면 혜택을 줄이는 것이 중요하다.이를 최대한 오래 지속할 수 있기 때문에 세금 혜택을 받을 수 있기 때문에 세금 혜택을 받을 수 있습니다.당신은 그것을 알지 못하고 가능한 부품의 80%에 적용할 수 없습니다.

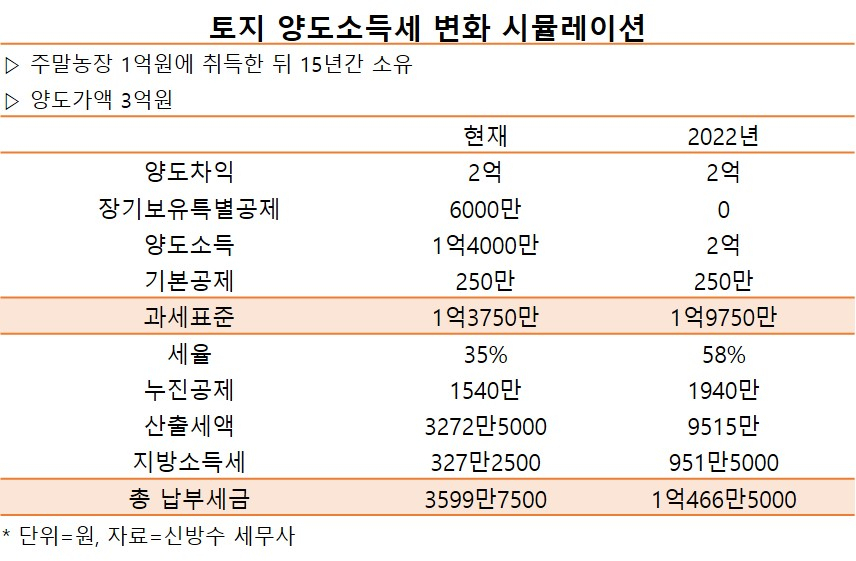

양도소득세 장기보유특별공제에서 증여재산에 대한 과세를 이월하여 특례심사를 받았다면 증여자가 취득한 날부터 수증자가 거래한 날까지 계산해야 합니다. 9억 원을 초과하는 고가주택에 대해서는 2년 거주 요건을 적용해야 합니다. 이는 세금 부담의 징수 문제를 줄이고 동결을 완화하는 것을 목적으로 합니다. 보유하고 있는 부동산을 상당 기간 양도하는 경우 양도소득세 장기보유특별공제를 적용하여 세금을 줄이는 것이 중요합니다. 가능한 한 오래 보유한 다음 양도한다는 의미이므로 그에 따라 진행하면 충분히 세제혜택을 받을 수 있습니다. 모르는 것과 가능한 부분의 80%까지는 적용하지 못하는 것을 피해야 합니다.양도소득세 장기보유특별공제에서 증여재산에 대한 과세를 이월하여 특례심사를 받았다면 증여자가 취득한 날부터 수증자가 거래한 날까지 계산해야 합니다. 9억 원을 초과하는 고가주택에 대해서는 2년 거주 요건을 적용해야 합니다. 이는 세금 부담의 징수 문제를 줄이고 동결을 완화하는 것을 목적으로 합니다. 보유하고 있는 부동산을 상당 기간 양도하는 경우 양도소득세 장기보유특별공제를 적용하여 세금을 줄이는 것이 중요합니다. 가능한 한 오래 보유한 다음 양도한다는 의미이므로 그에 따라 진행하면 충분히 세제혜택을 받을 수 있습니다. 모르는 것과 가능한 부분의 80%까지는 적용하지 못하는 것을 피해야 합니다.